Informationen für Unternehmen Betriebliche Altersversorgung

Indem Sie Ihren Mitarbeiterinnen und Mitarbeitern die Möglichkeit geben, den Lebensstandard im Alter zu sichern, binden Sie sie ans Unternehmen. Zudem erfüllen Sie ihren gesetzlichen Anspruch auf Umwandlung von Entgelt.

Zur Umsetzung ihrer Altersversorgungsmodelle deckt die PKDW die komplette Wertschöpfungskette der betrieblichen Altersversorgung von der Beratung bis zur Auszahlung von Versorgungsleistungen für Sie als Arbeitgeber einfach nachvollziehbar und kostengünstig ab.

Wir unterstützen Sie bei der Erstellung unternehmensspezifischer Versorgungsregelungen und bieten Vorruhestandsmodelle an.

Mehr als 600 Unternehmen gestalten ihre betriebliche Altersversorgung bereits erfolgreich mit der PKDW.

Unsere Wertschöpfungskette zur betrieblichen Altersversorgung bietet Ihnen alles aus einer Hand.

Ihre Vorteile auf einen Blick

- Flexible Beitragsgestaltung

- Innovative Versorgungsmodelle mit klassischer oder hybrider renditeorientierter Ausgestaltung

- Bindung von Mitarbeiterinnen und Mitarbeitern durch ergänzende bAV-Lösungen

- Umsetzung von Vorruhestandsmodellen

- Geringer Verwaltungsaufwand

- Abbildung unternehmensspezifischer Versorgungssysteme

-

Klassische Altersversorgung (Tarif A)

Tarif A: Unsere klassische Rentenversicherung – flexibel und sicher

Unsere klassische Rentenversicherung, der Tarif A, bietet sowohl Ihnen als Arbeitgeber wie auch Ihren Mitarbeitern hohe Sicherheiten und größtmögliche Flexibilität:

- Beiträge flexibel gestalten

- Kapitalleistung oder Teilkapitalleistung

- Die Teilkapitalleistung als Vorruhestandsmodel

- Rente zwischen 60/62 + 68

- Mehr Leistungen

- BAV ganz einfach

- Hohe Sicherheiten

Beiträge flexibel gestalten

Der Tarif A bietet unseren Mitgliedern jederzeit die Möglichkeit, ihren Beitrag zu verändern. Gleiches gilt für Sie als Mitgliedsunternehmen. Sie können zum Beispiel auch erfolgsabhängige oder andere variable Vergütungen gefördert zum Aufbau von Altersversorgung nutzen. Wenn der Beitrag individuell angepasst werden soll, setzen wir dies ohne zusätzliche Kosten um.

Die Beiträge werden vom Arbeitgeber oder von den Mitarbeiterinnen und Mitarbeitern selbst staatlich gefördert eingebracht. Beiträge der Mitarbeiter/innen, die durch Entgeltumwandlung in die Altersversorgung fließen, können zum Beispiel sein:

- Urlaubs- und Weihnachtsgeld

- Vermögenswirksame Leistungen

- Ein Teil des laufenden monatlichen Einkommens

- Andere, über tarifvertragliche Regelungen zugelassene Einkommensbestandteile

Wenn ein Mitglied die Beitragszahlung (vorerst) einstellen möchte, aber weiterhin im Unternehmen beschäftigt ist, benötigen wir darüber keine explizite Information. Sie führen ihn dann einfach nicht länger in der (elektronischen) Beitragsmeldung auf.

Hier erhalten Sie weitere Informationen zur Steuerlichen Behandlung der Beiträge.

Mehr Möglichkeiten für Ihre Mitarbeiter

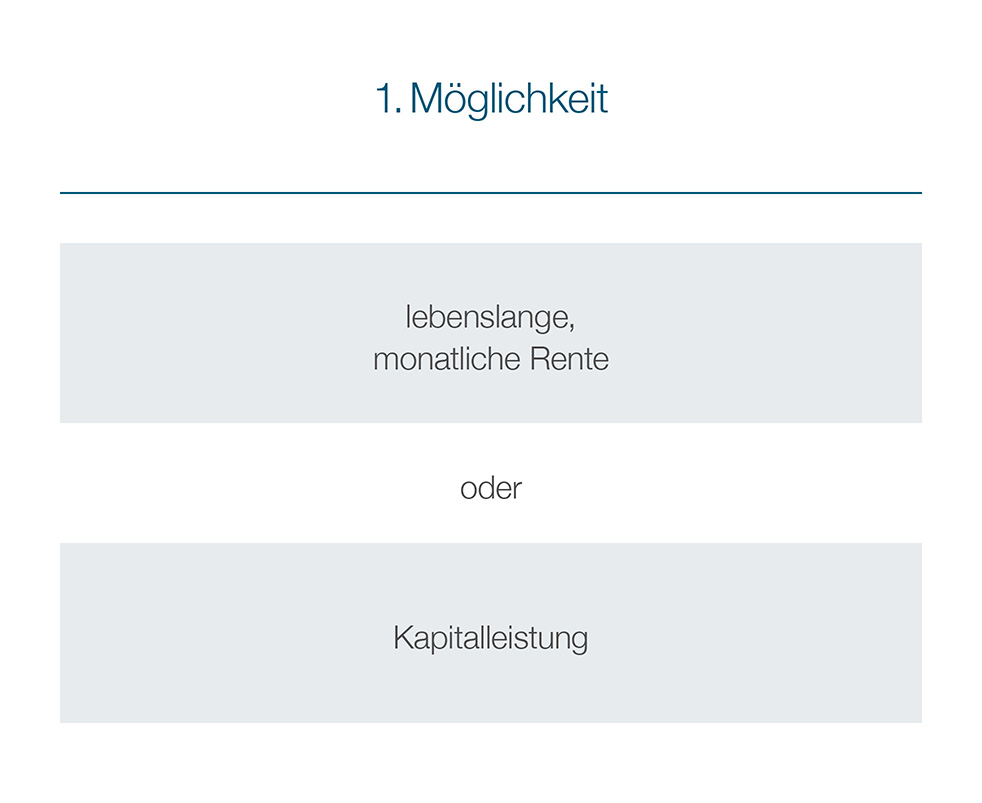

Sofern Ihr Unternehmen in der Versorgungsregelung nichts anderes vereinbart, können unsere neuen Mitglieder sich bei Beantragung der Mitgliedschaft bei der PKDW für eine von zwei möglichen Alternativleistungen zur gewöhnlichen monatlichen, lebenslangen Altersrente entscheiden – für die Kapitalleistung oder die Teilkapitalleistung.

Die gewählte Option kann dann – wenn gewünscht – drei Jahre (Kapitalleistung) bzw. 12 Monate (Teilkapitalleistung) vor Rentenbeginn beantragt werden.

Die Möglichkeit eine lebenslange, monatliche Rentenzahlung zu erhalten, besteht also grundsätzlich weiterhin.

Wahlmöglichkeiten

Liegt bei Antragstellung keine Optionswahl vor, so verbleibt nur die Option auf eine Kapitalleistung (§ 24 Ziffer 8 d) Abs. 1 Satz 2, AVB).

Nähere Informationen zur Wahl der Kapital- bzw. Teilkapitalleistung erhalten Sie in unserer Information zur Wahl der Option Kapitalleistung / Teilkapitalleistung.

Wenn die Kapitalleistung in Anspruch genommen wird, wird die voraussichtliche Rente in einer Summe ausgezahlt. Liegt die Jahresanwartschaft über 600,00 Euro, bleibt die Hinterbliebenenversorgung aufrechterhalten.

Hierfür ist, sofern der Arbeitnehmer bzw. die Arbeitnehmerin noch in einem Beschäftigungsverhältnis steht, die Zustimmung des Arbeitgebers erforderlich. Die entsprechenden Formulare finden Sie hier.

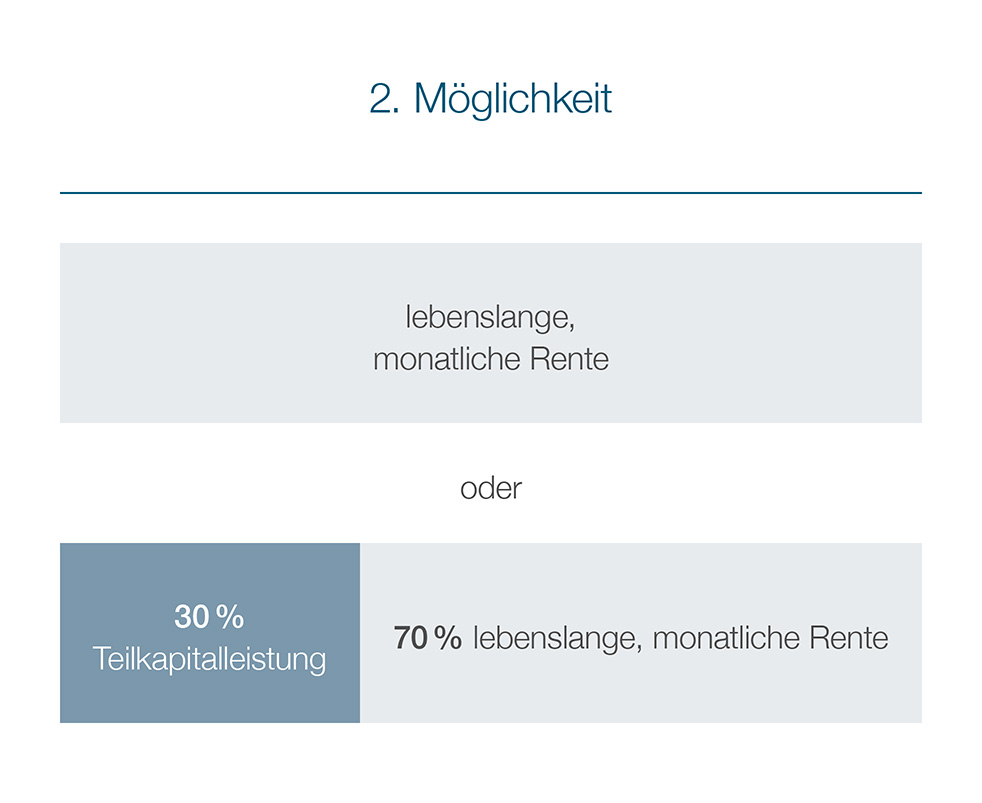

In den Vorruhestand mit der PKDW – das Modell Teilkapitalleistung

Die PKDW bietet Ihren Mitarbeiterinnen und Mitarbeitern mit der Teilkapitalleistung eine flexible Gestaltung ihres (Vor-)Ruhestands an. Insbesondere im Hinblick auf die Ausweitung des Renteneintrittsalters von 65 auf 67 in der gesetzlichen Rentenversicherung, besteht mit der Teilkapitalleistung die Möglichkeit, Vorruhestandsjahre zu überbrücken und somit den Ausstieg aus dem Erwerbsleben früher zu erreichen.

Dieses Modell bietet sich ebenfalls im Zuge von Altersteilzeit an. Hier können die wegfallenden staatlichen Förderungen durch die Teilkapitalleistung aufgefangen werden.

Die Auszahlung der Teilkapitalleistung erfolgt im Zeitpunkt des Versorgungsfalles; die Höhe ist auf 30 % der Jahresanwartschaft bestimmt. Die verbliebene Altersrente beginnt ebenfalls im Zeitpunkt des Versorgungsfalles. Der Versorgungsfall liegt zwischen den Altern 60 / 62 und 68, Voraussetzung ist lediglich, dass das Erwerbseinkommen ganz oder teilweise wegfällt.

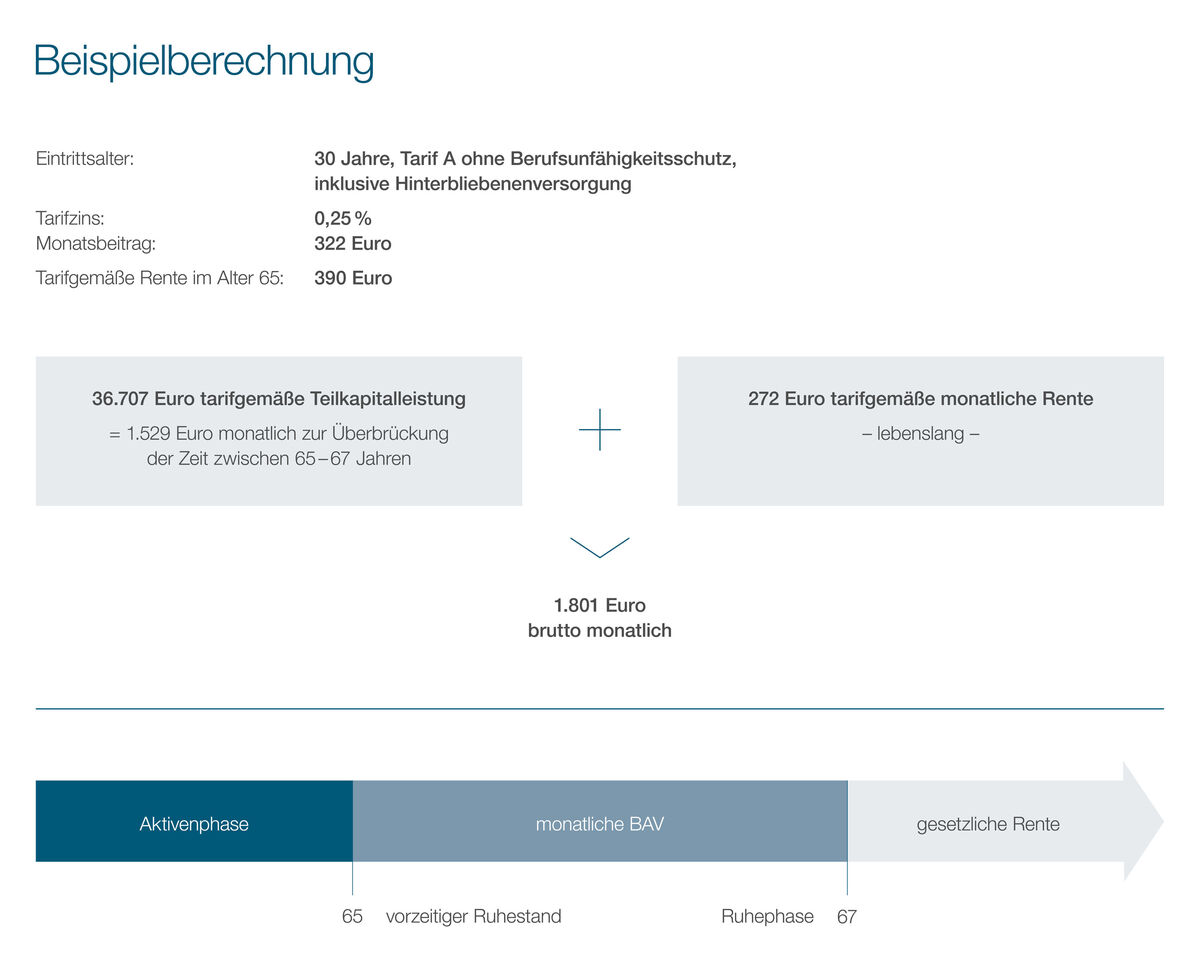

In dem Beispiel wird ein gleichbleibender Jahresbeitrag bis zum Alter 65 von 3.864,00 Euro (brutto) unterstellt (322,00 Euro monatlich). Die Teilkapitalleistung ermöglicht bei entsprechender Verteilung der Leistung auf zwei Jahre und gleichzeitig beginnender Rentenleistung eine zur Verfügung stehende tarifgemäße Gesamtrente in Höhe von 1.801,00 Euro zur Überbrückung der Zeit des Vorruhestandes zwischen 65 und 67 Jahren, d.h. bis zur Inanspruchnahme der abschlagsfreien gesetzlichen Rente.

Die PKDW-Rente in Höhe von 272,00 Euro wird lebenslang weitergezahlt.

Rentenbeginn flexibel festlegen

Das Renteneintrittsalter wird mit der Vollendung des 65. Lebensjahres erreicht. Bei uns können Ihre Mitarbeiter ihre Altersrenten oder Kapitalleistungen im Alter zwischen 62 (Mitglieder mit Versicherungsbeginn bis 31.12.2011: ab Alter 60) und 68 Jahren abrufen.

Vor Erreichen des 65. Lebensjahres kann die Rente sogar schon dann bezogen werden, wenn das Einkommen wegfällt oder reduziert wurde, zum Beispiel während der Altersteilzeit.

Wenn die Rente erst nach dem 65. Lebensjahr bezogen wird, erhöht sich diese bei Mitgliedschaften mit einem Versicherungsbeginn bis zum 30.06.2015 um 0,6 %, bei Mitgliedschaften mit einem Versicherungsbeginn ab dem 01.07.2015 um 0,35 % und bei Mitgliedern mit einem Versicherungsbeginn ab dem 01.01.2017 um 0,3 % pro Monat der hinausgeschobenen Inanspruchnahme.

Bei Rentenbeginn vor Vollendung des 65. Lebensjahres reduziert sie sich aufgrund des längeren Rentenbezugs um zirka 0,4 % pro Monat der vorzeitigen Inanspruchnahme.

Weitere Vorteile für Ihre Mitarbeiter

Unser Tarif A enthält grundsätzlich eine Hinterbliebenenversorgung. Die Höhe ergibt sich aus der zum Todeszeitpunkt erreichten Anwartschaft bzw. Pension.

Bezugsberechtigte Personen sind:

- Witwen, Witwer und eingetragene gleichgeschlechtliche Lebenspartner (60 %)

- Minderjährige bzw. unterhaltsberechtigte Kinder unter 25 Jahren (15 % für Halbwaisen; 30 %, sofern keine weitere Hinterbliebenenleistung in Anspruch genommen wird)

Ein zusätzlicher Berufsunfähigkeitsschutz kann auf Wunsch in den Tarif eingewählt werden. Die Höhe der Leistung ergibt sich aus der Summe der erreichten Rentenbausteine zum Zeitpunkt der Berufsunfähigkeit.

Bitte lesen Sie hierzu auch unsere Information zum Berufsunfähigkeitsschutz.

Betriebliche Altersversorgung

Sie als Arbeitgeber melden Ihre Mitarbeiter mit unserem Antragsformular zur Mitgliedschaft bei der PKDW an.

Der Arbeitnehmer wählt seine gewünschten Tarifoptionen (mit / ohne Berufsunfähigkeitsschutz; mit Option auf Kapital- / Teilkapitalleistung).

Bei Einwahl des Berufsunfähigkeitsschutzes füllt der Mitarbeiter zusätzlich den Gesundheitsfragebogen aus.

Verpflichtungsorientierte Kapitalanlage

Bei uns als traditionelle Pensionskasse kommen anfallende Überschüsse unseren Mitgliedern und Rentnern zugute, da keine Gewinnverwendung für Aktionäre anfällt. Anwartschaften sowie laufende Renten werden regelmäßig durch die wirtschaftlichen Ergebnisse des jeweiligen Geschäftsjahres der PKDW angepasst.

Als Versicherungsverein auf Gegenseitigkeit, der seit mehr als 85 Jahren am Markt ist, bieten wir größtmögliche Transparenz und Offenheit. Pensionskassen unterstehen zudem der staatlichen Aufsicht der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin). Das Vermögen des Deckungsstocks wird von externen Treuhändern überwacht.

-

Fondsgebundene Altersversorgung - hybrid (Tarif K)

Generationengerecht in die Zukunft - Tarif K!

Für die künftigen Wege der Altersversorgung in Deutschland ist Generationengerechtigkeit ein gewichtiges Argument.

Generationengerechtigkeit bedeutet, dass die Renterinnen und Rentner der Gegenwart zuverlässig ihre Renten bekommen und ein auskömmliches Leben führen können, ohne zu riskieren, dass dies für zukünftige Generationen nicht mehr realisierbar ist. Das sensible Thema Generationengerechtigkeit fordert intelligente Lösungen, um alle Versorgungsschichten, also die gesetzliche, die betriebliche und private Versorgung, nachhaltig zu stärken.

Fondsgebundene Tarife als hybride Modelle können eine Alternative zu den klassischen Formen darstellen. Bei der Bezeichnung "hybrid" denken viele Anleger zunächst an hybride Fahrzeuge mit spritsparendem Antrieb. Dieser Vergleich ist ebenso hier anwendbar, denn auch in der Vorsorge ist es mit einer hybriden Technik möglich, eine höhere Rendite und damit generationengerechtere Leistungen zu erzielen. Übersetzt bedeutet "hybrid" etwas, das durch Kreuzung verschiedener Dinge - hier: einer Kombination aus Sicherheit und Anlagechance - entstanden ist.

Die PKDW hat als eine der ersten Pensionskassen in Deutschland mit ihrem Tarif K eine fondsgebundene Pensionsversicherung (hybrid) als reinen Altersrententarif entwickelt.

Diese umfasst neben einer Basisversorgung nach klassischem Bausteinsystem (Sicherheit) auch eine renditeorientierte Investition in ETFs bei unmittelbarer Beteiligung des/der Versicherten an deren Wertentwicklung (rentenerhöhend). Das Investment erfolgt nicht nur in eine Region, nicht nur in ein Land, nicht nur in eine Branche, sondern diversifiziert in folgende drei Fonds:

1. MSCI World ETF (45%) 2. Stoxx Europe 600 ETF (45%) 3. iShares Asia (10%)

Vorteile:

- Kombination von Sicherheit und Renditeorientierung

- Keine Abschlusskosten, keine Provisionen, keine Aufnahmegebühren

- Keine Depotkosten, keine Kosten durch externes aktives Aktienmanagement

- Beratung bei der Einführung einer innovativen BAV in Ihrem Unternehmen

- Flexible Beitragsgestaltung (Erhöhung, Reduktion, beitragsfreie Zeiten, Sonderzahlungen)

-

Tarifrechner

Mit unserem Tarifrechner können Ihre Mitarbeiterinnen und Mitarbeiter ihre zukünftige Rente, sowohl im Tarif A als auch im Tarif K, ganz einfach ermitteln.

-

Arbeitgeberfinanzierte Altersversorgung

Altersversorgung flexibel umsetzen

Mit einer betrieblichen Altersversorgung (bAV) leisten Sie als Arbeitgeber einen wichtigen Beitrag zur Alterssicherung Ihrer Mitarbeiterinnen und Mitarbeiter. Mit einer modernen bAV haben Sie zudem ein sehr gutes Instrument zur Gewinnung und Bindung qualifizierter Mitarbeiter/innen und positionieren sich als attraktives Unternehmen.

Mit der PKDW können Sie Ihr Versorgungssystem flexibel abbilden - sei es als reine arbeitgeberfinanzierte bAV oder als "Matching-System", sowohl sicherheitsorientiert als auch fondsgebunden, bei dem sich der Arbeitnehmer im Rahmen der Entgeltumwandlung am Aufbau der Versorgung beteiligt.

Der Gesetzgeber unterstützt diesen betrieblichen Vorsorgegedanken. Daher sind Ihre Beiträge für eine bAV als Betriebsausgaben abzugsfähig und auf Arbeitnehmerseite bis zu 8% der Beitragsbemessungsgrenze in der Rentenversicherung steuer- und bis zu 4% sozialversicherungsfrei.

Vorteile für Arbeitgeber:

- Gewinnung und Bindung qualifizierter Mitarbeiterinnen und Mitarbeiter

- Senkung der betrieblichen Fluktuationsrate

- Positionierung als verantwortungsbewusster, moderner Arbeitgeber

- Staatliche Förderung durch Betriebsausgabenabzug und Sozialversicherungsfreiheit

- Bilanzneutralität: keine Pensionsrückstellungen notwendig

- Wahlweise: Modell der Teilkapitalleistung als Instrument zum gleitenden Übergang in den Ruhestand (abschlagsfrei zum Alter 65)

Umsetzung mit der PKDW:

Mit den Tarifen der PKDW setzen Sie als Arbeitgeber Ihre betriebliche Altersversorgung flexibel, transparent und verwaltungsarm um. Wir verwenden ausschließlich Tarife ohne Provisionszahlungen und Abschlusskosten. Stornoabzüge fallen ebenfalls nicht an. Beitragszahlungen können einfach und flexibel eingebracht werden. Durch unseren umfassenden Service entlasten wir Ihren Personalbereich und bieten Ihnen eine unkomplizierte Umsetzung. Ebenso profitieren Sie von unseren Kommunikationstools für Mitarbeiter/innen (z.B. Mitgliederportal, Flyer, Tarifrechner, Informationsveranstaltungen, etc.).

Sie wissen noch nicht, wie Ihre unternehmenseigene BAV aussehen wird?

Melden Sie sich gerne und profitieren Sie von unserer langjährigen bAV-Erfahrung und Expertise!

-

Entgeltumwandlung

Einkommen abgabefrei umwandeln

Seit dem 1. Januar 2002 haben alle Arbeitnehmer/innen einen gesetzlichen Anspruch auf Entgeltumwandlung gegenüber ihrem Arbeitgeber. Bis zu 4 % der jährlichen Beitragsbemessungsgrenze in der gesetzlichen Rentenversicherung (BBG) können auf Wunsch des/der Beschäftigten steuer- und sozialabgabenfrei in die betriebliche Altersversorgung eingebracht werden.

Bei unseren angebotenen Tarifen bieten wir Ihren Mitarbeiterinnen und Mitarbeitern jederzeit die Möglichkeit, ihren Beitrag zu verändern. Gleiches gilt für Sie als Mitgliedsunternehmen. Sie können zum Beispiel auch erfolgsabhängige Vergütungen in betriebliche Altersversorgung für Ihre Angestellten umwandeln. Wenn Sie oder Ihr/e Arbeitnehmer/in den Beitrag individuell anpassen möchten, setzt die PKDW dies kostenlos um.

Die Beiträge werden als Arbeitgeberbeitrag oder durch eigene Beiträge des Mitglieds staatlich gefördert eingebracht.

Beiträge der Mitarbeiter/innen, die durch Entgeltumwandlung in die Altersversorgung fließen, können zum Beispiel sein:

- Urlaubs- und Weihnachtsgeld

- Vermögenswirksame Leistungen

- Ein Teil des laufenden monatlichen Einkommens

- Andere, über tarifvertragliche Regelungen zugelassene Einkommensbestandteile

Mehr als die Hälfte sparen

Arbeitnehmer/innen zahlen einen Teil ihres Einkommens – bis zu 4 % der jährlichen Beitragsbemessungsgrenze in der gesetzlichen Rentenversicherung – steuer- und sozialversicherungsfrei über Sie als Arbeitgeber in die betriebliche Altersversorgung ein. Dies sind im Jahr 2025 maximal 3.864 Euro bzw. monatlich 322 Euro.

Darüber hinaus können Ihre Mitarbeiter/innen weitere 4 % der BBG, also 3.864 Euro, jährlich steuerfrei aber sozialversicherungspflichtig umwandeln. Die steuerlich geförderte Höchstgrenze beträgt für das Jahr 2025 somit 7.728 Euro. Die Auszahlungen werden im Alter versteuert – bei in der Regel niedrigerem zu versteuernden Einkommen.

Arbeitnehmer/innen, die an dieser so geförderten Altersversorgung teilnehmen, sparen meistens mehr als die Hälfte des gewünschten Beitrags an Steuern und Sozialabgaben ein.

Bitte lesen Sie hierzu auch unserer Information zur steuerlichen Behandlung der Beiträge.

-

Tarifliche Altersversorgung

Wichtige Information für Tarifbeschäftigte in der Chemie

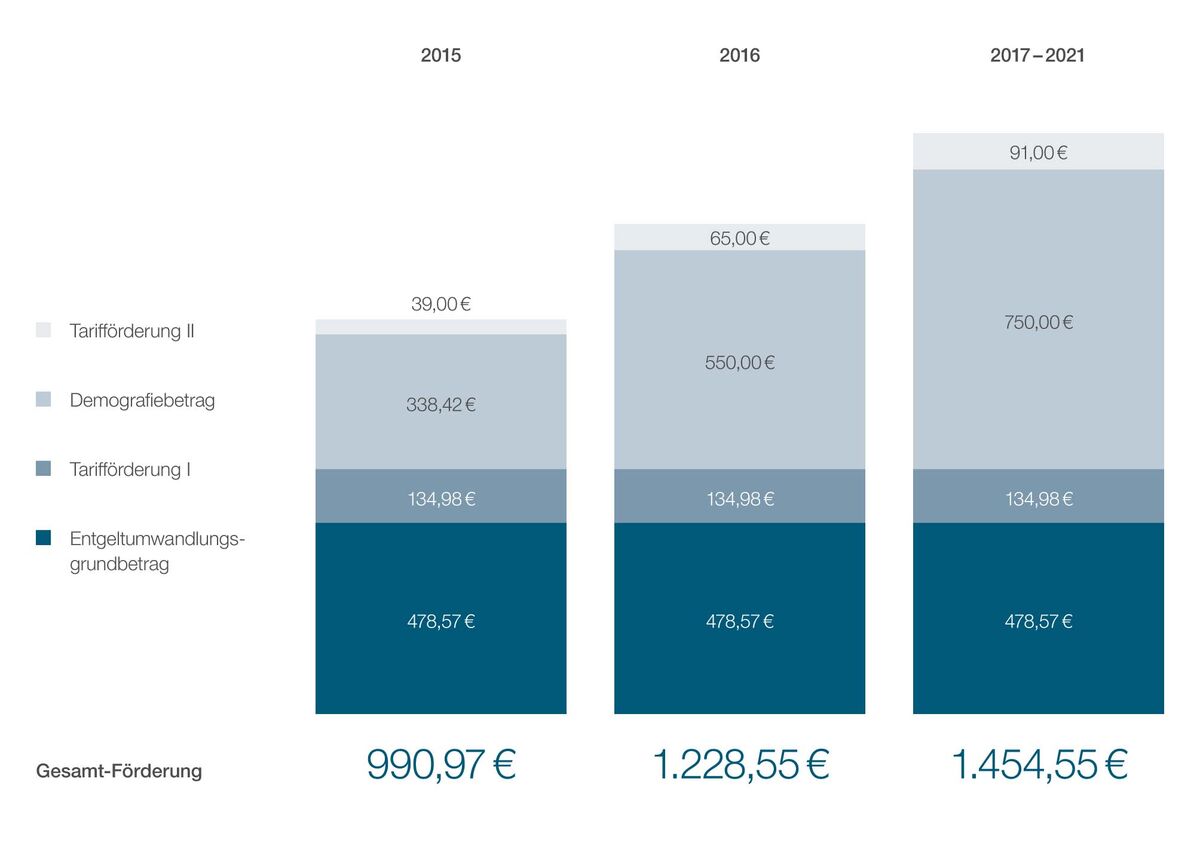

Tarifmitarbeiter/innen in der chemischen Industrie haben Sie einen Anspruch auf den Entgeltumwandlungsgrundbetrag (ehemals Vermögenswirksame Leistungen) in Höhe von 478,57 Euro. Wird dieser Betrag für die Betriebliche Altersversorgung (BAV) verwendet, erhöht er sich um weitere 134,98 Euro (Tarifförderung I) auf insgesamt 613,55 Euro.

Der Tarifvertrag »Lebensarbeitszeit und Demografie« wurde im Jahr 2015 neu gefasst. Damit gewährt der Arbeitgeber jedem Tarifmitarbeiter und jeder Tarifmitarbeiterin einen Anspruch auf den Demografiebetrag, der unter anderem für die tarifliche Altersversorgung (tAV) genutzt werden kann. Dieser beträgt seit 2017 750,00 Euro.

Vorteile der Einbringung in die betriebliche Altersversorgung

Entscheidet sich der Mitarbeiter oder die Mitarbeiterin dazu seine/ihre betriebliche Altersversorgung weiter aufzubauen, fördert der Arbeitgeber diese Entscheidung also mit zusätzlichen Beiträgen. Damit erhalten Tarifangestellte ohne dass sie selbst etwas hinzuzahlen, einen jährlichen Arbeitgeber-Beitrag in Höhe von 1.454,55 Euro (in 2024), der sich aus Entgeltumwandlungsgrundbetrag, der Chemietarifförderung I, dem Demografiebetrag und der Chemieförderung II (13,00 Euro pro 100,00 Euro) zusammensetzt.

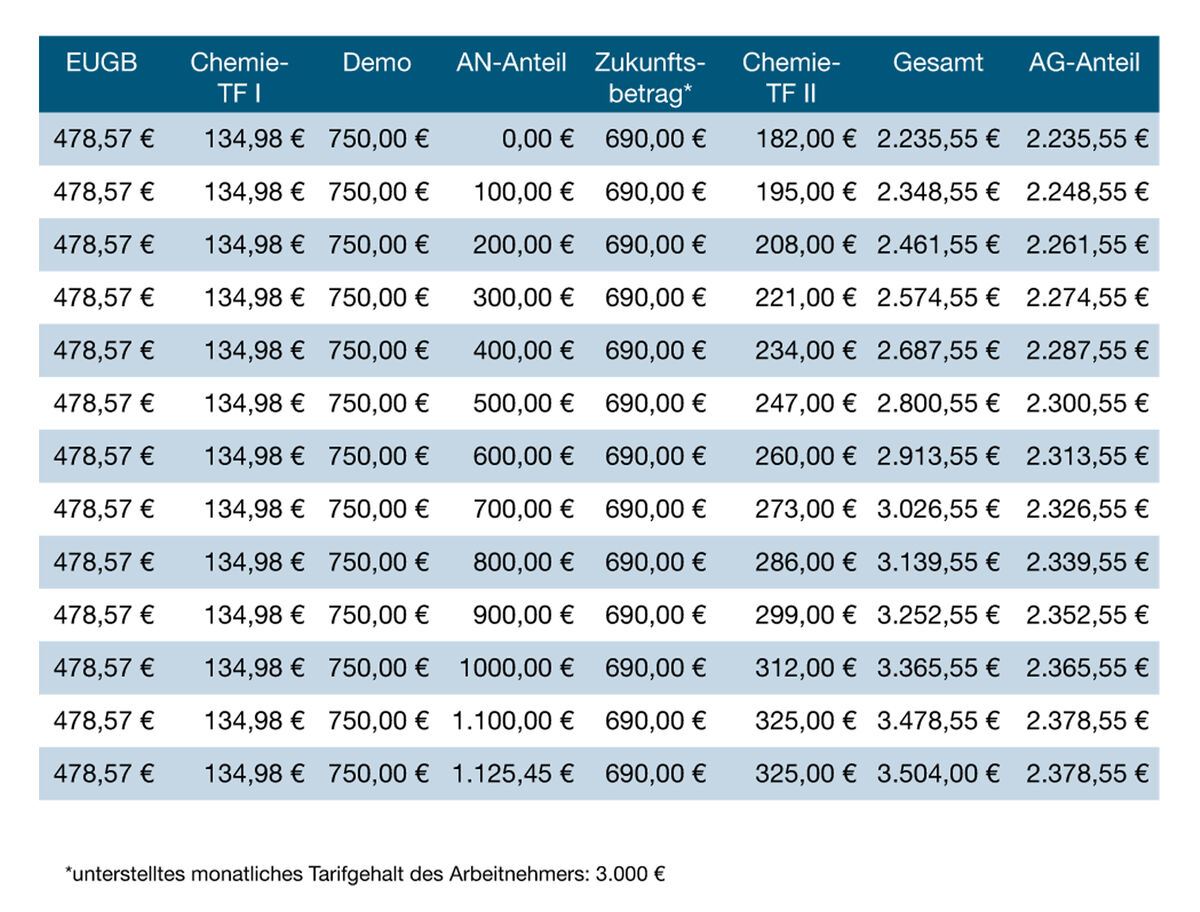

Tarifvertrag »Moderne Arbeitswelt«

Im Jahr 2020 wurde nach dem Tarifvertrag »Moderne Arbeitswelt« ein Zukunftsbetrag eingeführt, der prozentual abhängig vom monatlichen Tarifentgelt ist. Im Jahr 2020 lag dieser bei 9,2 %, 2021 beträgt er 13,8 %, 2022 steigt er auf 23 %. Dieser Betrag kann ebenfalls für die tAV verwendet werden (§ 2 Ziffer 3, § 4 TV Moderne Arbeitswelt i.V.m. § 16).

Voraussetzung hierfür ist, dass sich zunächst die Betriebsparteien für den Verwendungszweck der »tariflichen Altersvorsorge« entscheiden und der Arbeitnehmer anschließend auch die individuelle Verwendung des Zukunftsbetrages für die tAV wählt. In diesem Fall erhöht sich der Zukunftsbetrag um die Chemietarifförderung II, sofern der gesamte Umwandlungsbetrag einschließlich der Chemietarifförderung die Grenze von 4 % der Beitragsbemessungsgrenze in der gesetzlichen Rentenversicherung (West) nicht übersteigt.

Für das Jahr 2023 können maximal 3.504,00 Euro (4 % der Beitrags-bemessungsgrenze) steuer- und sozialversicherungsfrei in die BAV eingebracht werden.

Für jede 100,00 Euro, die der Arbeitnehmer selbst von seinem Brutto-Gehalt umwandelt, erhält er zusätzlich 13,00 Euro Förderung vom Arbeitgeber.

Zur Ermittlung der voraussichtlichen Leistung bei der PKDW kann unser Tarifrechner genutzt werden.

-

Riester-Rente

Riester-Förderung einbringen

Bei uns haben Ihre Mitarbeiterinnen und Mitarbeiter die Möglichkeit, die Riester-Rente über die betriebliche Altersversorgung in einen Vertrag im Wege der Entgeltumwandlung einfließen zu lassen. Seit Einführung des Altersvermögensgesetzes im Jahr 2002 haben Ihre Arbeitnehmer einen Rechtsanspruch auf eine staatlich geförderte Altersvorsorge, auch Riester-Rente genannt. Bei der PKDW steht Ihnen dafür unsere klassische Rentenversicherung, der Tarif A, unsere fondsgebundene Rentenversicherung, der Tarif E sowie unser neuester Tarif, der Tarif K (hybrid), zur Verfügung.

Staatliche Zulagen sichern

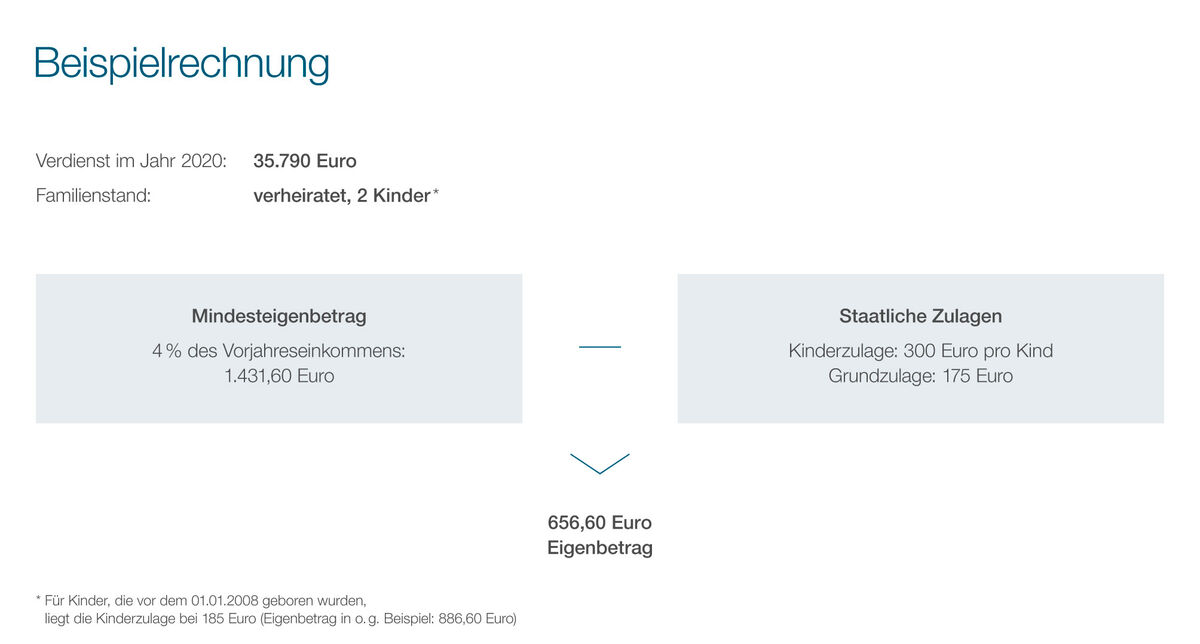

Bei der Riester-Förderung kann jeder Mitarbeiter, der 4 % seines Vorjahresbruttoeinkommens in seine Altersversorgung einbringt, staatliche Zulagen beantragen.

Der Beitrag muss mindestens 60,00 Euro und darf maximal 2.100,00 Euro inklusive der Zulagen betragen. Voraussetzung für die Zulage ist jedoch, dass die Altersvorsorge aus individuell versteuertem und mit Sozialabgaben versehenem Einkommen, also netto, betrieben wird. Die staatliche Zulage ist vom jeweiligen Vorjahreseinkommen, vom Familienstand sowie von der Kinderzahl abhängig. Die Riester-Zulage setzt sich aus der Grundzulage von 175,00 Euro und der Kinderzulage von 185,00 Euro pro Kind zusammen. Für ab dem 1. Januar 2008 geborene Kinder beträgt die Zulage sogar 300,00 Euro. Der zu entrichtende Beitrag setzt sich somit aus Eigenleistung und staatlichen Zulagen zusammen.

Bei der Einkommensteuerveranlagung überprüft das Finanzamt zusätzlich, ob ein geltend zu machender Sonderausgabenabzug günstiger ausfällt als die Zulagenförderung. Ist der Steuervorteil aus dem Sonderausgabenabzug größer als der Anspruch auf Zulage, wird der zusätzliche Sonderausgabenabzug gewährt.

Gleichstellung betrieblicher und privater Riester-Vertäge

Seit dem 01.01.2018 werden betriebliche Riester-Verträge privaten Riester-Verträgen gleichgestellt. Damit werden in der Rentenphase keine Kranken- und Pflegeversicherungsbeiträge mehr erhoben! Dies gilt für Mitglieder der Krankenversicherung der Rentner (KVdR).

Keine Kapitalleistung möglich

Wenn die Riester-Förderung bei der Betrieblichen Altersversorgung in Anspruch genommen wird, ist eine Kapitalleistung ausgeschlossen. Unsere Mitglieder haben jedoch die Möglichkeit, sich das Kapital zu 30 % auszahlen zu lassen zuzüglich einer 70 %-igen lebenslangen Rente.

Bei Fragen zur Riester-Rente schreiben Sie uns eine E-Mail oder rufen Sie an:

E-Mail: info@pkdw.de

Tel: 0203 99219-72 -

Ende eines Arbeitsverhältnisses

Ende des Arbeitsverhältnisses

Wird das Arbeitsverhältnis mit einem PKDW-Mitglied beendet, melden Sie den Mitarbeiter oder die Mitarbeiterin mithilfe unseres Abmeldeformulars bei uns ab. Hier tragen Sie eventuell eingebrachte Beiträge des laufenden Kalenderjahres in die entsprechenden Felder ein.

Beendigung des Arbeitsverhältnisses vor Leistungsbeginn

Mit Ihrer Abmeldung wird die Mitgliedschaft des Mitarbeiters bis auf Weiteres beitragsfrei gestellt.

Wir teilen unserem Mitglied daraufhin die entsprechenden Fortführungsmöglichkeiten mit.Beendigung des Arbeitsverhältnisses mit anschließendem Leistungsbeginn

Altersrente

Mit 65 Jahren (Tarif A) bzw. 67 Jahren (Tarif K) können unsere Mitglieder ihre Altersrente abschlagsfrei in Anspruch nehmen. Nähere Informationen erhalten Sie in unserer Information zur Altersrente.

Den entsprechenden Antrag erhalten Sie hier.

Vorgezogene Altersrente

Mitglieder, deren Versicherungsbeginn vor dem 01.01.2012 liegt, können ihre Rente bereits ab Alter 60 beantragen. Für nach dem 01.01.2012 eingetretene Mitglieder liegt der frühestmögliche Rentenbeginn bei 62 Jahren. Die Inanspruchnahme einer vorgezogenen Altersrente ist mit Abschlägen verbunden.

Den Antrag auf vorgezogene Altersrente finden Sie hier.

Berufsunfähigkeit oder Tod

Wenn der Berufsunfähigkeitsschutz mit in den Tarif A eingeschlossen wurde, so steht Ihrem Mitarbeiter/Ihrer Mitarbeiterin unter bestimmten Voraussetzungen eine Berufsunfähigkeitsrente der PKDW zu. Bitte lesen Sie hierzu unsere Information zum Berufsunfähigkeitsschutz.

Den Antrag auf Berufsunfähigkeitsrente finden Sie hier.

Verstirbt ein Mitglied, so erhält die Witwe, der Witwer bzw. der/die eingetragene Lebenspartner/in sowie ggf. die Kinder eine entsprechende Hinterbliebenenversorgung im Tarif A.

Den Antrag für Witwen, Witwer und eingetragene gleichgeschlechtliche Lebenspartner erhalten Sie hier.

Kontakt

Wir sind für Sie da:

Fon +49 (0)203 99219-92

Fax +49 (0) 203 99219-38

E-Mail

firmenberatung@pkdw.de